Historia y Formación del Banco

|

| Lic. Rafael Aren |

Se dice que Roma no sólo creó un gran imperio sino que creó los sistemas que habían de formar el futuro. Esto que es válido en la arquitectura o en la construcción de viaductos y carreteras, es también válido en cuanto a que fue Roma la primera en crear un dominio financiero a través de la creación de moneda. En sus casi mil años de imperio la construcción financiera tuvo mucho que ver en la gestación del imperio como en su caída. El dominio monetario romano comenzó gradualmente, pues fueron los etruscos y también los griegos los que emitieron primero monedas que circulaban en sus ámbitos comerciales. En Asia Menor, los lidios y, en Asia, los chinos fueron los primeros en usar monedas de metal.

| www.juricont.blogspot.com |

Pronto los romanos descubrieron que la nación que emite el dinero es la que domina. En un comienzo, hasta el siglo IV AD, los romanos usaron monedas acuñadas por los etruscos, quienes tenían siglos de experiencia en la minería de plata y cobre y en la fabricación de monedas. Se conoce que los romanos iniciaron la producción de cobre y su uso como moneda, en el cual el metal era simplemente pesado. La revolución democrática del 366 AD, condujo a la emisión de fracciones de libra, en toscas monedas de bronce. Por el lapso de ochenta años, Roma continuó usando sus primitivas monedas de bronce, pero el ritmo de las conquistas romanas en la península hizo necesario el uso de monedas de plata, ya empleadas por las ciudades colonias de los griegos. La primera moneda de plata latina fue el romano, producida en las minas de plata de Capua, bajo supervisión romana. Estas monedas que pesaban 7.58 gramos de plata fueron llamadas dragmas y eran equivalentes a 1/72 de la libra de cobre. La tasa de cambio entonces era de un dragma de plata por 3,5 libras de cobre, también llamadas ases. Un talento era equivalente a 50 libras. Para entonces los senadores romanos prohibían el cobro de interés en el uso del dinero. El estado monopolizó la producción de dinero y la actividad de los bancos privados no había comenzado aún.

Para el siglo IV a.c. en varias ciudades de la civilización griega se construyeron bancos públicos, administrados por funcionarios especializados y con conocimientos en el área, estos bancos además de dedicarse a dar crédito y al cambio, también se encargaban de recaudación de impuestos y acuñaban monedas.

También en los primeros años del imperio romano se recurre a la práctica bancaria, pero principalmente para fomentar la agricultura, aunque luego los romanos adoptan el modelo de los griegos y fundan bancos públicos y privados.

Los romanos siguientes fomentando la política bancaria y por el siglo VI, para la época de Justiniano reglamentar con precisión todos los referente a esta actividad y la introducción tasas de interés a las transacciones, que tenían su variación de acuerdo al renglón al que se le prestara.

Para el siglo IV a.c. en varias ciudades de la civilización griega se construyeron bancos públicos, administrados por funcionarios especializados y con conocimientos en el área, estos bancos además de dedicarse a dar crédito y al cambio, también se encargaban de recaudación de impuestos y acuñaban monedas.

También en los primeros años del imperio romano se recurre a la práctica bancaria, pero principalmente para fomentar la agricultura, aunque luego los romanos adoptan el modelo de los griegos y fundan bancos públicos y privados.

Los romanos siguientes fomentando la política bancaria y por el siglo VI, para la época de Justiniano reglamentar con precisión todos los referente a esta actividad y la introducción tasas de interés a las transacciones, que tenían su variación de acuerdo al renglón al que se le prestara.

Primeras manifestaciones bancarias

Como ya dijimos la actividad bancaria se origina con el nacimiento de la humanidad, pero la actividad fue reglamentada en la civilización griega, para el siglo IV a.C, que es donde nacen los bancos con el propósito de administrar bienes y hacer transacciones.

Edad Media

Durante este período se conoce mucha transformación en las sociedades, de entonces y la actividad bancaria no fue la excepción, pues en la sociedad occidental del siglo XI, cuando por la conquista de Inglaterra por los normandos se pone fin a las grandes invasiones y los cristianos terminan de imponer su presencia en el mediterráneo, esto trae con sigo que estos descubran o redescubran la actividad bancaria y de mano de Carlos Magno llega la prohibición que impide que los laicos presten cobrando interés, lo desata una gran lucha llevada a cabo por la Iglesia.

Los Montes de Piedad

Estas eran entidades benéficas donde los pobres podían obtener sumas de dinero a cambio de empeñar su pertenencia, es lo que hoy llamamos compra venta o algo por el estilo, lo que le ayudaba a satisfacer necesidades primarias.

Esta modalidad nace en el siglo XV, para contrarrestar la forma anteriormente usada, ya que los montes de piedad no cobraban interés sino que sólo prestaban con un objeto en garantía.

Los primeros montes de piedad fueron establecidos de 1462 a 1490 en Perusa, Savona, Montua y Florencia, estos fueron instalados por iniciativa de los franciscanos.

Evolución de los bancos.

Como estas son instituciones tanto pública como privada, que se encargan de asegurar un movimiento principal monto económico, estos han venido en una constante evolución.

Concepto de Banco Moderno

Se entiende por Banco Moderno a los que implementaron una forma agresiva e búsqueda clientes, bancos que se esfuerzan y brindan una facilidad por atender el cliente.

Se entiende por Banco Moderno a los que implementaron una forma agresiva e búsqueda clientes, bancos que se esfuerzan y brindan una facilidad por atender el cliente.Los Bancos Modernos se adecuan para ser ellos que lleguen a los posibles clientes y no estos que vayan a los bancos como era anteriormente. Estos entrenan un personal para capacitarlo con el objetivo de que estos se encarguen de la captación de personas para vender los productos del banco.

En la historia y formación de los bancos, desde el punto de vista en que se pueden considerar, de manera general la importancia e interés, de la actividad bancaria, que se traduce, en un rol de intermediaria de los pagos (servicio de caja), y de distribuidora de crédito (servicio de crédito); a los que hay que agregar ciertos servicios comerciales conexos que van desde los intereses generales, como de los particulares.

El estado ha tenido que asegurar el control y la dirección de los bancos y en algunos países ha llegado hasta nacionalizarlo para convertirse el mismo Estado en banco.

Debido a que los créditos que otorga el sector bancario aumentan la expansión de la economía y crean una masa monetaria nueva, el Estado lo controla y los orienta ya que desde los intereses de los particulares, las personas necesitan de la ayuda de un Banco; tanto para efectuar sus pagos como para obtener los financiamientos, es decir, que es inconcebible una actividad económica y comercial sin una contabilidad organizada sin la presencia de un Banco.

En el derecho bancario, definido por su objeto, es el conjunto de reglas que conciernen, a las operaciones bancarias y las personas que realizan a título profesional, es decir, que el derecho bancario, es el derecho de las operaciones bancarias y de las profesionales del comercio bancario.

Es decir, que las operaciones bancarias comprenden la recepción de fondos del público las operaciones de crédito así como la puesta en disposición de la clientela o la administración de las medidas de pago.

El Código Monetario y su Relación con Otras Leyes

El Código Monetario Financiero se relaciona con otras legislaciones de carácter económico de reciente creación, tal como es el caso de la Ley 1ó-95 sobre inversión extranjera.

Entre la ley del Código monetario Financiero se establece un vínculo muy estrecho ya que las facilidades de inversión extranjera que señala la ley en cuestión guarda una armonía con el articulo 172 y siguientes del Código. Además, que en los literales 74 y B se resalta una relación interna con el funcionamiento del sistema múltiple de bancos.

A pesar de la relación positiva entre el Código Monetario Financiero y la ley sobre inversión extranjera, no sucede de igual modo, con las leyes 292y 1 71 sobre los bancos de desarrollo e hipotecarios respectivamente y la Ley 11-92, ya que esta elimina los incentivos fiscales de los cuales gozaban los bancos de desarrollo e hipotecario, lo que concede a una competencia forzosa en el mercado financiero.

El Código Monetario y la Banca Transfronteriza

La banca transfronteriza se refiere a todas las entidades bancarias de un país que instalan sucursales en otra nación u operan en calidad de Joint Aventure, de tal manera que pueden ofrecer servicios bancarios en otros países y además que introducen tecnologías de su país de origen.

Tasa de Interés que se aplican en los Bancos de Rep. Dom.

Tasa de Interés: precio pagado por un prestatario o deudor a un prestamista o acreedor por el uso de los recursos durante algún tiempo. La cantidad del préstamo es el principal, y el precio pagado es un porcentaje del principal por unidad de tiempo. Es la valoración del costo que implica la posesión de dinero producto de un crédito.

Tasas de interés activas y pasivas.

Tasa de Interés Activa: porcentaje que las instituciones bancarias, de acuerdo con las condiciones de mercado, cobran por los diferentes tipos de servicios de crédito a los usuarios de los mismos. Son activas porque son recursos a favor de la banca.

Tasa de Interés Pasiva: porcentaje que paga una institución bancaria a quien deposita dinero mediante cualquiera de los instrumentos que para tal efecto existen.

Ascenso del PIB y el PNB

Producto Nacional Bruto (PNB): se refiere al valor total a precios de mercado del flujo de bienes y servicios durante un periodo de tiempo determinado generado por los factores propiedad de residentes dentro y fuera del país. El Producto Nacional Bruto es igual al Producto Interno Bruto más el Ingreso Neto de Factores generados o provenientes del resto del mundo.

Producto Interno Bruto (PIB): medida de la producción (bienes y servicios) libre de duplicaciones, realizada en el territorio de un país en un período determinado. El PIB resulta equivalente a la suma de los valores agregados brutos de los diversos sectores de actividad económica. Este se mide a precios constantes y Corrientes.

Según el Banco Central de la República Dominicana, en el 2008 el PIB del país fue de RD$1, 576,163 millones (PIB US$46, 357, 735,294 / PIB (PPA) US$84, 371, 078,235). Esto implica que en el 2008 el PIB per cápita (asumiendo una población de 9 millones) fue de RD$175,129 (PIB per cápita US$5,151 / PIB (PPA) per cápita US$9,375). Además, el país termino el año con un crecimiento real de 5.5%, una cifra impresionante cuando se toma en cuenta lo importante que es Estados Unidos para la economía dominicana y la grave crisis que actualmente atraviesa el gigante del norte.

De todo eso, el Estado sólo aporta el 3.3% del PIB de forma directa. Es sorprendente que el turismo, esa gran industria sin chimenea del cual ha puesto el nombre de República Dominicana en alto a nivel internacional sólo aporta un 10.1%. Pero más interesante son las cifras de las zonas francas. Según la opinión pública, el sector manufacturero dominicano está compuesto principalmente por las empresas instaladas en las zonas francas, sin embargo cuando uno analiza las cifras los resultados contradicen lo que muchos piensan. Resulta que las Zonas Francas sólo aporta el 3.6% del PIB, mientras la Manufactura Local aporta el 17.9%, o sea el sector manufacturero dominicano está dominado por empresas locales localizadas fuera de las zonas francas. Y dentro del segmento de zonas francas, la fabricación de productos textiles y prendas de vestir sólo forma el 0.9%. Otro aspecto de gran interés es el aporte del sector financiero con un 5.7% del PIB. ¡Pero de todas las sorpresas, es increíble que 8% del PIB sea en alquiler de viviendas!

Encaje Legal

Las entidades de intermediación financiera (bancos múltiples, asociaciones de ahorros y préstamos, bancos de desarrollo, bancos de menor cuantía y hasta el Banco Agrícola) tienen la obligación de mantener en el Banco Central o cualquier otro lugar que determine la Junta Monetaria, un porcentaje específico de la cantidad de depósitos captados mediante cualquier modalidad.

| www.juricont.blogspot.com |

Esa reserva es conocida como encaje legal y se aplica sobre depósitos en moneda nacional y extranjera. Además de servir como respaldo para el sostenimiento del sector, es decir, la solvencia de los bancos, el encaje legal es un instrumento monetario para restringir o expandir el circulante. Si la autoridad monetaria reduce el porcentaje de encaje legal, la oferta monetaria aumenta, y si lo incrementa, entonces la oferta de dinero se reduce.

En este momento el encaje legal que se aplica sobre los bancos múltiples es de un 20% de los depósitos, mientras que para las asociaciones de ahorros y préstamos es de 15% y para el Banco Agrícola de 10%. El siguiente ejemplo muestra una idea de cómo se aplica el encaje legal: los beneficios de un banco comercial se obtienen de la inversión que hacen de los depósitos que reciben. Es decir, si un banco recibe 100 pesos en depósitos, paga por ellos una tasa pasiva de 5% anual al depositante y presta esos 100 pesos al público a quien cobra una tasa anual de 15%. Entonces, la diferencia entre el 5% que paga y el 15% que recibe podrían ser los ingresos brutos de ese banco.

Ahora bien, el encaje legal se aplica sobre los depósitos que reciben los bancos, y como es un 20%, se aplica la siguiente operación: el banco recibe depósitos por 100 pesos, de esos debe guardar el 20% de encaje legal en el Banco Central, es decir, 20 pesos. Esto significa, que sólo puede utilizar 80 pesos para prestarlos más adelante y sacarle beneficios con la tasa de interés. Por eso, cuando las autoridades monetarias suben el coeficiente porcentual del encaje legal, las entidades financieras se quejan, debido a que ven reducirse sus niveles de rentabilidad, pues deben usar menos recursos para prestarlos o invertirlos en instrumentos que le generen intereses por encima de lo que pagan a los depositantes y así lograr las ganancias deseadas.

El aumento del encaje legal también amplía la brecha entre las tasas pasivas (que el banco paga a los depositantes) y la tasa activa (que los beneficiarios de préstamos le .

pagan al banco), debido a que como sólo pueden prestar el 80% de los depósitos que reciben, y deben pagar intereses sobre el 100% de esos depósitos se produce la necesidad de ofrecer una baja tasa pasiva y cobrar altas tasas activas, para compensar y mantener buenas ganancias.

La aplicación del encaje legal se establece en el artículo 26, literal b) de la Ley Monetaria y Financiera 183-02. Ese literal expresa lo siguiente: "Las entidades de intermediación financiera estarán sujetas al encaje legal, entendiendo por tal la obligación de mantener en el Banco Central o donde determine la Junta Monetaria, un porcentaje de la totalidad de los fondos captados del público en cualquier modalidad o instrumento, sean éstos en moneda nacional o extranjera. La obligación de encaje podrá extenderse reglamentariamente a otras operaciones pasivas, contingentes o de servicios, si así lo considerase la Juan Monetaria. El incumplimiento de la obligación de encaje dará lugar a la sanción correspondiente prevista en el Artículo 67, literal c) de esta ley".

En este momento el encaje legal se distribuye de la siguiente manera: 18% está depositado en el Banco Central y el otro 2% lo conservan los bancos comerciales como depósito en las propias entidades. Aunque el sector financiero ve esta reserva como un costo adicional, su vigencia es un fondo de solvencia sistémica.

- Bancos de Desarrollo de la Rep. Dom.

- 1 Banco Interamericano de Desarrollo

- Banco de Reservas

- Banco del Progreso, S.A.

- Banco Agrícola (BAGRICOLA)

- Banco Central de la República Dominicana

- Banco Nacional de Fomento de la Vivienda en la Producción (BNV)

Las operaciones de Cambio

Operaciones sobre el oro, metales preciosos y otras prendas preciosas; así como la suscripción, la compra, la administración de valores mobiliarios y todos productos financieros, asesoría y asistencia financiera, etc.

Siempre que se ajuste a las disposiciones legales y reglamentarias pertinentes.

En el derecho bancario es un derecho profesional y por tanto no es una rama autónoma del derecho, este comprende todo un conjunto de reglas de origen y naturaleza diversa que incluye reglas del derecho privado y reglas del derecho público incluyendo el derecho económico.

El derecho bancario se deriva del derecho privado y se considera como una rama del derecho comercial, puesto que las operaciones bancarias son actos de comercio y las personas físicas o morales que los realizan a título profesional tienen la calidad de comerciales.

Los profesionales del comercio bancario están controlados por organismo del estado, llamase Banco Central de la R.D., Junta Monetaria, Superintendencia de Bancos y Banco Nacional de la Vivienda.

Los Bancos Comerciales, se define como aquellas que reciben depósito del público, a la vista y sujeto a cheque. Los bancos no son más que una especie de una categoría más amplia de establecimiento de crédito habilitado para efectuar operaciones bancarias que comprenden además a los bancos Hipotecarios, Bancos de Desarrollo, Bancos Agrícola, Banco de Asociación de Ahorros y Préstamos, las Sociedades Financieras, las sociedades financieras, las instituciones cooperativas e instituciones financieras especializadas.

El papel de los bancos, es la necesidad de proteger a los depositantes. Los bancos tiene a su cargo una misión del orden público sus actividades bancarias en su conjunto pertenece al derecho económico, es una especie de derecho de la organización económica por parte de los poderes públicos.

En los bancos comerciales las Fuentes de derecho bancario. En nuestro país las fuentes del derecho bancario se encuentran en:

- La Constitución de la Rep. Dom. En esta se menciona de la unidad monetaria y las funciones de la Junta Monetaria.

- El Derecho Comercial, el Derecho Civil, y el Derecho Administrativo, especialmente de las actividades bancarias que están ligadas por el Derecho Comercial, el Derecho Civil y el Derecho Administrativo.

- Por el conjunto de leyes especiales, que constituyen lo que se conoce con el nombre de "Legislación Monetaria, Bancaria y Financiera de la República Dominicana "Ejemplos:

- Ley Monetaria # 1528 d/f 09-10-1966

- Ley Orgánica del Banco Central #6142-1962

- Ley General de Bancos #208, d/f 14-04-1965, ente otras

- Las decisiones de los organismos rectores de la actividad bancaria. Ejemplo:

- Superintendencia de Bancos

- El Banco Nacional de la Vivienda, etc.

En cuanto a la Junta Monetaria, como función el Poder Reglamentario de fijar las prescripciones de orden general que se aplica a todas las instituciones financieras, esta se ha convertido en la principal fuente del derecho bancario dominicano.

La Superintendencia de Bancos, creada por la 708 del 1965 su función principal es velar por la aplicación y administración de régimen legal de los bancos.

Los usos y costumbres

En derecho bancario, como en derecho comercial, los usos generalmente utilizados, tiene el valor y la convención tácita.

Las fuentes internacionales

En materia bancaria las convenciones internacionales, aunque son pocas, tiene una gran importancia.

En los bancos comerciales: las técnicas Bancarias

Son reglas muy específicas, que como ciencias bancarias son aplicadas a las organizaciones bancarias, que son acompañadas de aspectos muy técnicos y científicos. Los bancos teniendo el interés y la importancia han puesto en sus preparaciones, y ponen de manifiesto la técnica repetida que dependen de la seguridad jurídica de las leyes y sus reglamentos.

Las técnicas bancarias se acompañan de un fuerte formalismo confiriéndole a las operaciones bancarias carácter de mecanismo jurídico.

La técnica una vez establecida el mecanismo jurídico produce su efecto con gran automatismo, la simplicidad, la rapidez, la seguridad de las relaciones se imponen.

La precisión de la técnica, la seguridad jurídica que de ella resulta, hacen que las dificultades sean mínimas, lo que asegura que no haya muchos conflictos jurídicos.

En el derecho bancario, el Derecho Técnico, es un derecho muy seguro. La Técnica de los mecanismos jurídicos utilizados ha dado nacimiento a tipos jurídicos particulares, que no se pueden encasillar en los tipos de contratos de derecho comercial o de derecho civil; son considerados más bien como operaciones sui-generis.

La técnica bancaria tiene frecuentemente un carácter internacional. El derecho técnico se trata de formalista mecánico e internacional, de un derecho bien original, debiendo satisfacer las necesidades bancarias de simplicidad, rapidez y seguridad.

El intervencionismo estatal en la actividad bancaria.

El intervencionismo: se entiende en un sentido amplio por intervencionismo, a la acción de la administración pública encaminada a regular la actividad de otro ámbito público o privado, fijando normas o realizando actividades en sustitución de aquel.

En un sentido estricto el término alude a un conjunto de acciones que disminuyen notablemente la autonomía del intervenido, sin embargo el término usado en el terreno económico como la afectación de la actividad económica por el Estado.

El intervencionismo estatal ha existido siempre y en todos los ámbitos de la vidas pública y privada. De hecho la actividad reguladora mediante normas jurídicas, al tratar de ordenar la vida social, ya es una acción intervencionista.

En el orden de política intervencionista se denomina intervencionismo a los actos mediante los cuales un Estado trata de influir en la decisión de otro en forma no legítima, mediante el uso o no de la fuerza.

En materia económica para el liberalismo, el intervencionismo son aquellas acciones del Estado mediante las cuales se condiciona la actividad económica del país, mediante la regulación del mercado laboral, fijación de precios y salarios. Control del mercado cambiario, nacionalización de determinados sectores financieros, industria pesada, y en general cualquier caso atribuye una amplia capacidad al Estado como productor de bienes y servicios.

El Intervencionismo Estatal en la actividad bancaria y financiera, aparece con el objeto de establecer responsabilidades, lo que explica por qué el Estado, en la aplicación de la función social, impone una serie de obligaciones a los ciudadanos e instituciones que hacen uso de sus derechos en el territorio.

El Estado con la aplicación de normas que regulan el sistema bancario, reconoce el interés público de las instituciones financieras que aunque sean propiedad particular, deben ser reguladas para su sano uso.

Como consecuencia, se aprecia la presentación y funcionamiento y la presencia del Estado dominicano en las operaciones bancarias, se evidencia en las directrices que son establecidas a través de las instituciones que giran en su entorno. La principal institución y la responsable de mantener el control bancario y financiero dominicano son el Banco Central y todas sus dependencias.

El Estado ha creado la Superintendencia de Bancos, que es el garante con que cuentan los inversionistas y operadores del sistema.

La Superintendencia de Bancos fue creada por la Ley General de Bancos No. 708, el 19 de abril del 1965, con la finalidad de aplicar y administrar el régimen legal de los bancos en el país, bajo la dependencia de la Secretaría de Estado de Finanzas.

Antecedentes de la Banca dominicana

El primer banco que se establecido en el País fue el Banco Nacional de Santo Domingo, a mediados del año 1869, en virtud de una concepción otorgada por el Presidente Báez a favor de la firma de Nueva York denominada Prince y Hollester. Su objeto primordial consistía en disfrutar del privilegio de la Emisión de Billetes Nacionales con la obligación de convertir estas monedas de oro y plata.

En el Período en que renacía la influencia Francesa fue que el Presidente Heureaux otorgó una concepción de fecha 26 de julio de 1889, por un período de 560 años, a la sociedad de Crédito Mobiliar (Credit Mobilia de Francia), con sede en París, para establecerse segundo Banco Dominicano, que se denominó también Banco Nacional de Santo Domingo. Esta importante institución, con una capital inicial de US$2,000,000.00, funcionó con regularidad desde sus inicios de operaciones en noviembre de 1889 hasta 1893. Más luego se produjeron incidentes que motivaron la desaparición del Banco Francés el cual fue reemplazado por un Banco Americano.

El Banco de Santo Domingo fue poco a poco declinando y ya para el año 1914 el señor Santiago Michelena quedo asignado depositario de los fondos del Estado.

Luego comenzaron sus operaciones en el país las agencias de Bancos extranjeras, las cuales ejercieron toda las actividades propias de la Banca Comercial, fue el 5 de febrero de 1917 la Internacional Bankin Corporation, subsidiaria del Nacional City Bank y posteriormente en 1920 The Bank of Nova Scotia.

El primero de enero de 1926 el Nacional City Bank que mediante su subsidiaria en el país la International Bank Corporation había estado manejando los fondos del Estado desde su instalación en el país, suplantando de esta manera al señor Santiago Michelena, quedó definitivamente establecido e al República Dominicana, hasta el 24 de octubre del 1941, cuando esta entidad Bancaria fue vendida al Gobierno Dominicano para convertirse en lo que es hoy el Banco de Reservas de LA República Dominicana.

Cuatro años más tarde en virtud de la ley No. 9087 de fecha primero de Junio de 1945, se creó el Banco Agrícola e Hipotecario actualmente denominado Banco Agrícola de la República Dominicana que vino a constituir la primera experiencia en materia de instituciones especializadas para promover el desarrollo económico.

Nacimiento Institucional

|

| JC-JURICONT |

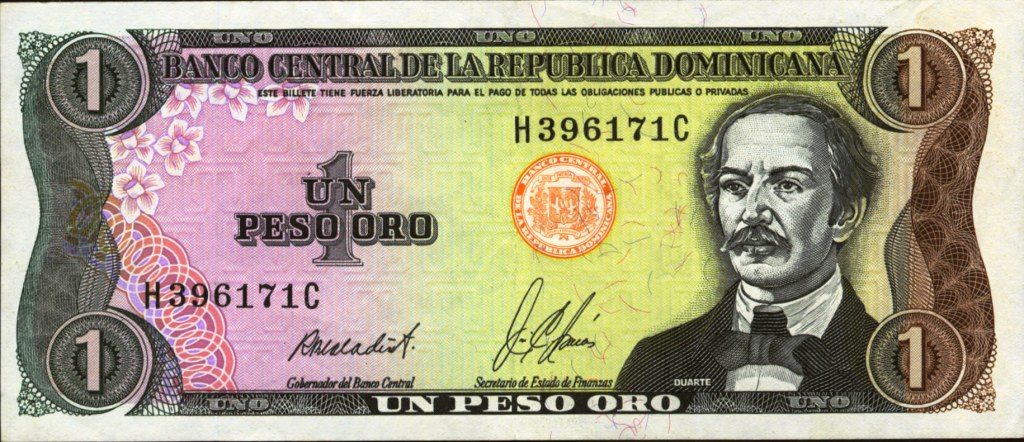

a) Ley Monetaria, que estableció el peso oro dominicano como la moneda nacional a la par con el dólar de los Estados Unidos.

b) La ley que creó el Banco Central de la República Dominicana como institución rectora del Sistema Bancario y con la finalidad de promover y mantener las condiciones monetarias, cambiarias y crediticias más favorables a la estabilidad y al desenvolvimiento ordenado de la economía nacional. Al mismo tiempo que se ocupan de regular al sistema monetario y bancario de la Nación.

c) La tercera ley fue la ley general de Bancos la cual estableció el marco jurídico al que debían sujetarse las operaciones que podían realizarse en el país los Bancos comerciales. Al mismo tiempo creó la Superintendencia de Bancos, con la finalidad de agilizar y administrar el nuevo régimen legal así de supervisar las operaciones de la Banca. La superintendencia se creó como dependencia de la Secretaría de Estado de Finanzas.

El Banco de Reservas de la República Dominicana

El Banco de Reservas fue creado por la ley No. 586, de fecha 24 de octubre de 1941, la cual ha sido sustituida por la Ley No. 613 de 1962.

Se trata de un Banco Comercial estatal, definida por su ley Orgánica como una entidad autónoma del Estado, con patrimonio propio, investido de responsabilidad jurídica, con facultad para contratar y demandar en su propio nombre y derecho, con facultad para realizar todas las operaciones que realicen los Bancos Comerciales.

La Dirección del Banco está a cargo de un conejo de Directores integrados por ocho miembros, entre los cuales figuran el secretario de finanzas, quien los preside, y el gobernador del Banco Central y otros seis miembros, los cuales, según la ley, son designados tres por el poder ejecutivo y tres por la Junta Monetaria, por períodos de tres años en forma escalonada, de manera que se renuevan cada año, uno de los designados por el Poder ejecutivo y uno de los designados por la Junta Monetaria.

El Banco de Reservas Cuenta, además, con un comité ejecutivo, integrado por el administrador general, el sub administrador general, el secretario general, el contralor y el administrador de la oficina principal.

El Banco de Reservas, como Banco Comercial que es, está en la obligación de ajustarse en sus operaciones de crédito, préstamos, inversiones, depósitos y cambio, a las normas que dicte la Junta Monetaria.

El Banco tiene facultad para realizar negocios de banca en general, de modo que puede:

Descontar y negociar pagarés, giras, letras de cambio y otros comprobantes de deudas; comprar, poseer y vender cambio, incluso contratos de cambios futuro monedas, y metales preciosos en barras; prestar dinero son garantía real o con garantías de otros valores o de bienes muebles de cualquier persona o entidad con las condiciones que el Banco fije; y ejercer todas las facultades incidentales que fueren necesarias para realizar negocios bancarios.

Aceptar con vencimientos en fecha futura, giros expedientes, contra el propio Banco por sus clientes y expedir cartas de créditos por las cuales quedan autorizados por tenedores de la misa para, girar contra el Banco o sus corresponsables a la vista o a plazo, siempre que este último no exceda de un año.

Recibir en depósitos, en los términos y condiciones que el propio Banco fije, bonos, alhajas, servicios de plata, acciones, valores y documentos de valor de toda clase y otros bienes muebles, así como para dar arrendamiento cajas de seguridad para el depósito de bienes muebles.

Descontar y negociar pagarés, giras, letras de cambio y otros comprobantes de deudas; comprar, poseer y vender cambio, incluso contratos de cambios futuro monedas, y metales preciosos en barras; prestar dinero son garantía real o con garantías de otros valores o de bienes muebles de cualquier persona o entidad con las condiciones que el Banco fije; y ejercer todas las facultades incidentales que fueren necesarias para realizar negocios bancarios.

Aceptar con vencimientos en fecha futura, giros expedientes, contra el propio Banco por sus clientes y expedir cartas de créditos por las cuales quedan autorizados por tenedores de la misa para, girar contra el Banco o sus corresponsables a la vista o a plazo, siempre que este último no exceda de un año.

Recibir en depósitos, en los términos y condiciones que el propio Banco fije, bonos, alhajas, servicios de plata, acciones, valores y documentos de valor de toda clase y otros bienes muebles, así como para dar arrendamiento cajas de seguridad para el depósito de bienes muebles.

El Banco Nacional de la Vivienda

1.- Complementar los recursos de las asociaciones de ahorros y préstamos para la vivienda y demás entidades organizadas sin ánimo de lucro para financiar la adquisición y construcción de vivienda familiar o mixta, de carácter económico, incluyendo edificaciones y condominios.

2.- Estimular la creación y funcionamiento de asociación de ahorros y préstamos para la vivienda, en las regiones donde le número de habitantes y la demanda de habitación lo justifiquen.

3.- Ejercer todas las facultades y cumplir todas las obligaciones que le confiere la ley con el fin de desarrollar una política de dirección y reglamentación del crédito hipotecario de las asociaciones de ahorros y préstamos para la vivienda.

4.- Asegurar las cuentas de ahorros que se abran en las asociaciones de ahorros y préstamos. Actuar como agentes financieros del instituto Nacional de la Vivienda y proveer seguros para las hipotecas que origine dicha institución. Entre otras atribuciones.

Las Asociaciones de Ahorros y Préstamos

Estas instituciones de crédito especiales han sido creadas al amparo de la ley No. 5897, del 14 de mayo de 1962.

De acuerdo con el artículo 1 de la mencionada ley, estas instituciones son personas jurídicas de derecho privado sin fines de lucro, las cuales tiene por objeto promover y fomentar la creación de ahorros destinados al otorgamiento de préstamos para la construcción, adquisición y mejoramiento de la vivienda.

A las Asociaciones de Ahorros y Préstamos, para operar, tiene que ser autorizadas por el BANCO Nacional de la Vivienda que es el organismo rector del Sistema de Ahorros y Préstamos.

Origen de los fondos. De acuerdo con el artículo 16 de la ley 5897 de 1962, que regía las Asociaciones de Ahorros y Préstamos, éstas pueden "recibir depósitos en cuentas individuales de ahorros de toda clase de personas naturales o jurídicas".

Igualmente pueden recibir depósitos de ahorros a término, cuya participación en los dividendos será diferente a las de las cuentas ordinarias, para lo cual requieren la autorización del Rancio Nacional de la Vivienda.

En cambio, la ley expresa que no se permite a las asociaciones el giro de cheques contra depósitos de ahorros.

Las Asociaciones de Ahorros y Préstamos pueden otorgar: Préstamos de garantías hipotecarias de primer grado destinados a la adquisición, construcción ampliación o reparación de la vivienda familiar o mixta de carácter económico; incluyendo edificaciones en condominios, etc.

El Banco Central de la República Dominicana

|

| creado el 9 de octubre de 1947, mediante Ley 1529 |

Su objetivo principal está contenido en la ley orgánica del 29 de diciembre de 1962, la cual dice en su artículo 3 que es: promover y mantener las condiciones monetarias, cambiarias y crediticias más favorables a la estabilidad y desenvolvimiento ordenado de la economía nacional y regular el sistema monetario y bancario de la nació, de conformidad con la Constitución de la República, la ley monetaria y la presente ley.

- Mantener el sistema Monetario Nacional implantado por las leyes 1528 y 1529 de fecha 9 de octubre de 1947 con las garantías y limitaciones establecidas en la Constitución y las leyes.

- Velar por el mantenimiento del valor interno de la moneda nacional.

- Acomodar el ritmo de las actividades productivas, los medios de pagos y la política de crédito.

- Contrarrestar toda tendencia inflacionaria o de flacionaria perjudicial a los intereses permanentes de la nación; entre otras atribuciones.

En otras palabras, el Banco Central es la institución que, en el cuadro de la política económico y financiera de la Nación, recibe del Estado la misión general de velar sobre la moneda y el crédito.

La Junta Monetaria

Fue creada por la ley orgánica del Banco Central de la República Dominicana No. 6142 de 1962. De acuerdo con el artículo 10 de la citada ley, la Junta Monetaria es: El organismo superior del Banco Central, a la cual corresponde en virtud del artículo 11, párrafo tercero, de la Constitución de la República, determinar la política monetaria, crediticia y cambiaria de la Nación, cuya ejecución está a cargo del Banco Central.

La Junta Monetaria está integrada por diez miembros que incluye:

La Junta Monetaria está integrada por diez miembros que incluye:

- El gobernador del Banco Central, quien lo preside.

- El secretario de Estado de Industria y Comercio, miembro ex-oficio.

- El Secretario de Estado de Finanzas, miembro exoficio.

- Siete personas de reconocida probidad y experiencia en materia Bancaria, o en conocimientos de cuestiones económicas y monetarias o con experiencias en asuntos relativos a la producción Nacional, cada una con un suplente.

Todos los miembros y suplentes, deben ser de nacionalidad dominicana y serán designados por el Poder Ejecutivo.

De acuerdo con el párrafo tercero de la Constitución Dominicana, "La Regulación del sistema Monetario y Bancario de la Nación corresponderá a la entidad emisora, cuyo órgano superior será una Junta Monetaria compuesta de miembros que serán designados y sólo podrán ser removidos de acuerdo con la ley y responderán de fiel cumplimiento de sus funciones de conformidad con la normas establecidas en la misma".

La misma Constitución en su artículo 112 expresa que "Toda modificación en el régimen legal de la moneda o de la Banca requerirá el apoyo de los dos tercios de la totalidad de los miembros de una y otra cámara, a menos que haya sido iniciada por el poder ejecutivo a propuesta de la Junta Monetaria o con el voto favorable de ésta".

Cámara de Compensación

Mecanismos de procedimiento centralizados por medio del cual las entidades de intermediación financiera acuerdan intercambios y liquidar instrucciones de pago.

Las operaciones bancarias

| www.juricont.blogspot.com |

Las operaciones bancarias son todas las actividades de comercio que realizan estas instituciones, apegadas a las leyes, lo que quiere decir que en esta conceptualización debe entrar todas las operaciones por las cuales los clientes o los usuarios pagan al banco, para que las reciba.

- Línea de crédito

- Custodia de valores

- Préstamos hipotecarios

- Préstamos Pen.

- Depósito

- Ahorro

- Retiro

- Tarjeta de crédito

- Tarjeta de débito

- Certificado de plazo fijo.

Según la ley 183-02 las operaciones bancarias son llamadas; operaciones y servicios de los bancos múltiples, las cuales van desde recibir depósitos a la vista en moneda nacional y depósitos de ahorros y a plazos en moneda nacional y extrajera, y emitir títulos - valores, recibir préstamos de instituciones financieras, emitir letras, órdenes de pago, giro contra sus propias oficinas corresponsales, y efectuar cobranzas, pago y transferencia de fondos, conceder préstamos en moneda nacional y extranjera, con o sin garantías reales y conceder líneas de créditos, descontar letras de cambio, libranzas, pagares y otros documentos comerciales que representen medios de pago, adquirir, ceder o transferir efectos de comercio hasta títulos – valores y otros instrumentos representativos de obligaciones.

|

| www.juricont.blogspot.com |

Otras operaciones bancarias y normales son la celebración de contratos de retroventa sobre los mismos, conforme lo determine reglamentariamente la Junta Monetaria, emitir tarjetas de crédito, débito y cargos conforme a las disposiciones legales que rigen en la materia, aceptar, emitir, negociar obligaciones pecuniarias, otorgar avales y fianzas en garantía del cumplimiento de obligaciones determinadas de sus clientes, aceptar petras giradas a plazos que provengan de operaciones de comercio de bienes o servicios, realizar contratos derivados de cualquier modalidad, realizar operaciones de compra-venta de divisas y establecer servicios de corresponsalía con bancos en el exterior.

También reciben valores y efectos en custodia y ofrecen el servicio de cajas de seguridad realizar operaciones de arrendamiento financiero, descuento de facturas, administración de cajeros automáticos, aseguran los préstamos hipotecarios a la vivienda en el Seguro de Fomento de Hipotecas Aseguradas (FHA), que expide el Banco Nacional de la Vivienda, conforme lo determine reglamentariamente la Junta Monetaria, sirven como originador o titulador de carteras de tarjetas de crédito y préstamos hipotecarios en proceso de titulación, fungen como administradores de cartera titularizada por cuenta de emisores de títulos de origen nacional, sirven de agente financiero de terceros y proveen servicios de asesoría a proyectos de inversión.

Entre los requisitos que las instituciones bancarias requieren al momento de iniciar una de sus actividades con algún cliente o potencial cliente, se encuentran los datos generales acerca de su existencia social, y por último, datos históricos crediticios del interesado y su garante o los de su garantía, según el caso.

Clasificación de los préstamos

La clasificación de los préstamos está definida en términos del interés, cuota y carencia. Teniendo en cuenta todos estos parámetros, se establecieron modalidades diferentes para cada uno de esos términos.

Diferentes clases de préstamos, ubicados dentro de las siguientes categorías:

· Préstamos según el tipo de interés: en estos préstamos se mantenían el interés que se pactó al inicio del contrato, a lo largo del préstamo.

Riesgo y beneficios de los préstamos de interés fijo: los riesgos y beneficios que obtiene el prestamista u el cliente, dependen de la variación del interés. Se dividen en dos:

Riesgo y beneficios de los préstamos de interés fijo: los riesgos y beneficios que obtiene el prestamista u el cliente, dependen de la variación del interés. Se dividen en dos:

- Tipos de intereses que descienden

- Tipos de intereses que aumentan.

- Mensuales: pagos mensuales

- Trimestrales: es poco empleada

- Semestrales: no se puede dar mucho

- Anuales: es aceptado por empresas mayormente.

Préstamo según la modalidad de su

cuota:

La modalidad de la cuota tiene que ver con la forma en que se va haciendo el pago del préstamo. En esta modalidad se encuentran los siguientes:

- Préstamos con modalidad de cuota fija.

- Préstamos personales con modalidad de cuota variable

- Préstamos con modalidad de cuota constante

- Préstamos con modalidad de cuota corriente.

- Préstamos con modalidad de cuota decreciente.

Préstamos según su carencia.

La carencia es también conocida como el tiempo de gracia o período en el cual no se realizan los pagos normales que se deben hacer, y por lo tanto se otorga un plazo para ella.

Préstamos con carencia: Son el resultado de un acuerdo entre el prestatario y el prestamista, en donde mutuamente establecen por un período de dos años, el pago de una cuota compuesta por los intereses del préstamo.

Préstamo sin carencia: este tipo es el más común, el pago se empieza hacer tan pronto como se recibe la prestación. La cuota, por su parte, se divide en amortización e interés.

Requisitos para la instalación de instituciones de intermediación financiera, en la Rep. Dom.

Se denomina intermediación financiera, a aquellas entidades que realicen Intermediación financiera, podrán ser de naturaleza privada o pública a su vez, las entidades privadas podrán ser de carácter accionario o no accionario.

Se considerarán según esta ley entidades accionarias, los Bancos Múltiples, y entidades de crédito, pudiendo ser esta última, Bancos de ahorros y crédito, y corporaciones de crédito.

También las entidades no accionarias, las asociaciones de ahorros y préstamos y los cooperativos de ahorro y crédito, que realicen intermediación financiera.

Los Bancos constituidos con arreglo a la legislación de otros países, que quiera realizar intermediación financiera en el territorio nacional se sujetarán a lo dispuesto en el art. 39 de esta ley 183-02.

La carencia es también conocida como el tiempo de gracia o período en el cual no se realizan los pagos normales que se deben hacer, y por lo tanto se otorga un plazo para ella.

Préstamos con carencia: Son el resultado de un acuerdo entre el prestatario y el prestamista, en donde mutuamente establecen por un período de dos años, el pago de una cuota compuesta por los intereses del préstamo.

Préstamo sin carencia: este tipo es el más común, el pago se empieza hacer tan pronto como se recibe la prestación. La cuota, por su parte, se divide en amortización e interés.

Requisitos para la instalación de instituciones de intermediación financiera, en la Rep. Dom.

Se denomina intermediación financiera, a aquellas entidades que realicen Intermediación financiera, podrán ser de naturaleza privada o pública a su vez, las entidades privadas podrán ser de carácter accionario o no accionario.

Se considerarán según esta ley entidades accionarias, los Bancos Múltiples, y entidades de crédito, pudiendo ser esta última, Bancos de ahorros y crédito, y corporaciones de crédito.

También las entidades no accionarias, las asociaciones de ahorros y préstamos y los cooperativos de ahorro y crédito, que realicen intermediación financiera.

Los Bancos constituidos con arreglo a la legislación de otros países, que quiera realizar intermediación financiera en el territorio nacional se sujetarán a lo dispuesto en el art. 39 de esta ley 183-02.

Los Bancos Múltiples: son aquellas entidades que puedan captar depósitos del público de inmediata exigibilidad, a vista o en cuenta corriente, y realizar todo tipo de operaciones incluidas dentro del catálogo general de actividades, establecida en el art. 40 de esta ley 183-02.

Las entidades de crédito, son aquellas cuyas captaciones se realizan mediante depósito de ahorro y a plazo, sujetos a las disposiciones de la Junta Monetaria y a las condiciones pactadas entre las partes. En ningún caso dichas entidades podrán captar depósitos a la vista o en cuenta corriente.

Las entidades de intermediación financiera, estarán sujetas al encaje legal, entendiendo por tal la obligación de mantener en el Banco Central, o donde determine la Junta Monetaria un porcentaje de la totalidad de los fondos captados del público, en cualquier modalidad o instrumento, sean éstos en moneda nacional o extranjera.

Esta obligación de extenderse a otras operaciones pasivas, contingentes o de servicios, si así lo considerase a la junta monetaria.

En la reclamación en caso de fallecimiento del depositante, la Junta Monetaria determinará, el procedimiento y los requisitos para el retiro de fondos por los sucesores legales en las entidades de intermediación financiera, en caso de declaración de ausencia o fallecimiento de su título.

Es decir, en el caso del fallecimiento ocurre, cuando el cliente del sistema Bancario y financiero nacional fallece está establecido que el procedimiento que se aplicará por parte de los herederos para obtener los fondos que el decujun haya dejado en calidad de depósito, certificado financiero, cuentas de ahorros y en cualquier otro medio, es la determinación de herederos completada con el acta de defunción de decujun.

Los medios especiales de prueba en

materia bancaria.

Esta ley 183-02 "el original reproducido por los medios citados en el art. 39, podrán ser entregados a los interesados, a menos que sea retenido en custodia por los bancos o que su preservación en los mismos sea requerida por la ley 183-02".

"La adopción del sistema instituida por esta ley 183-02, no excluirá en modo alguno la admisión del original como medio de prueba".

Los medios de prueba serán admisibles como medios de prueba en materia bancaria las copias fotostáticas certificadas por la superintendencia de Bancos, para lo cual se cumplirán las disposiciones del art. 55 de la ley 834, que modifica el código de procedimiento civil.

La junta monetaria determinará los requisitos obligatorios que deben exigirse para la admisión de prueba por medios electrónicos en materia bancaria y para las operaciones con tarjetas de débito y crédito, así como cualquier otro instrumento de pago cualquiera que sea su base material o electrónica.

Este principio se aplica a las operaciones que la banca concluye con comerciantes, para las necesidades del comercio.

Para las operaciones que no tienen el carácter de acto de comercio frente al cliente, es necesario aplicar la solución mantenida para los actos mixtos. La prueba era libre fuente a la banca obedece a las reglas del derecho civil, frente al cliente.

Los medios de prueba, se trata de escritos que emanan de la banca, para establecer la existencia de un contrato y su contenido, pero que crean presunciones a veces suficientemente fuertes para extrañar la convicción de los jueces.

Operaciones

bancarias

Se conoce como operaciones bancarias a aquellas operaciones y créditos practicados por un banco de manera profesional. Estas operaciones pueden clasificarse en activa y pasiva.

Son activas cuando el banco otorga el crédito con garantías o sin ellas, y son pasivas cuando el banco recibe dinero del cliente, o sea el cliente deposita dinero en el banco, por lo cual recibirá un pago de interés por esa prestación.

Requisitos para la concesión un préstamo las entidades financieras a la hora de concedan un préstamo lo primero que procuran es que a quien se le valla a otorgar dicho préstamo cuenta con la suficiente capacidad para cumplir con el mismo.

Para llegar al convencimiento de recobro la entidad toma en cuenta los siguientes aspectos:

- Ingreso periódico de cliente.

- Su situación financiera y patrimonial

- Estabilidad en la percepción de las rentas

La clasificación de los préstamos está definida en el término del interés, cuotas y carencia.

El anticipo de títulos de valores se refiere al adelanto que las entidades financieras otorgan a personas física o moral para que dispongan de él y luego cuando llega el plazo fijado los restituyan con los intereses que esto implica.

En cuanto al adelanto de cuenta corriente se da cuando luego de que el cliente agota todo su saldo el banco le presta cierta cantidad de dinero.

Las carta de crédito es un instrumento de pago independiente del contrato que dio origen a la relación entre las partes negociantes.

La caja de ahorros para los derechos y monte de piedad, nacen como una dependencia del banco agrícola, estos fueron creados mediante la ley 5311 del 31 de marzo de 1960. Luego estos, dos años más tarde pasan a ser autónomos a través de la ley 6106, la cual le da el derecho de independencia del Banco Agrícola, con todos los activos y pasivos que estos poseían en esa dependencia.

El monte de piedad tiene por objeto realizan operaciones de crédito avalados sorprendas, venía siendo como una especie de lo que hoy conocemos como compraventa, aunque estas no estaban limitadas a ese tipo de negocio en el área financiera, sino que siempre y cuando no entran en contradicción con la ley monetaria y financiera que es la ley orgánica del sector podían realizar otras operaciones.

Entre sus funciones está la de velar por la educación de los estudiantes de pocos recursos económicas, a través de ofrecer financiamiento a este sector.

Las empresas privadas de ahorro popular en nuestro país nacen con la creación de varias empresas de carácter privado que se dedicaban al incremento de producciones agrícolas, industriales y comerciales. Dichas empresas se dedicaban a ofrecer la venta de sus acciones y títulos a pequeños inversionistas.

Estas empresas estaban avaladas por la creación de la ley 550 del 23 de diciembre de 1964.

Con la creación de esta ley se buscaba dar protección a los pequeños inversionistas, con referencia a la práctica y buen manejo de sus acciones.

En cuanto a las condiciones para la aplicación de la ley 550, esta requería que para que los pequeños inversionistas estuvieran protegidos por ésta, los mismos estuvieran bien identificados y que fueran reconocidos por la Superintendencia de Bancos, como también entre otras cosas exigía que estos presentaran un informe donde se hiciera contar las descripciones de las operaciones económicas que estos realizaban en la sociedad.

Y la misma ley desprotegía o penalizaba a los socios que realizaban declaraciones falsas en lo que eran sus propagandas, proyectos o anuncios relativos a la compañía.

El Banco Internacional de Desarrollo

(BID)

Es el más grande y antiguo, como institución de desarrollo regional, este fue establecido en diciembre de 1959, y su propósito es contribuir a impulsar el desarrollo, el progreso económico y social de América Latina y el Caribe, de igual manera, tiene como elemento común, que es darle facilidades financieras a las naciones o países que lo soliciten su colaboración como entidad financiera internacional, en este caso como Banco Internacional de Desarrollo (BID), quien brinda su asesoría como un Banco de Desarrollo, para los diferentes proyectos que la Nación tenga como desarrollo socio económico y financiero que la nación decida desarrollar.

El club de París, esta entidad o institución financiera fue creada como consecuencia de la imposibilidad de pago que surgió en le República de Argentina, que fue incapaz de responder a las obligaciones financieras que mantenía con los gobiernos que le habían concedidos créditos comerciales.

Las instituciones financieras

internacionales,

son entidades de negocios, cuyo propósito es contribuir a la reducción del impacto de los grandes acontecimientos socios económicos y políticos que se han desarrollado entre las naciones y que les ha sido imposible manejar en realidad.

Los instituciones financieras internacionales (IFI) a través del tiempo, han demostrado que son fuentes importantes para que un país se provea de recursos económicos y pueda impulsar su desarrollo.

Además tiene como elemento común, el servicio a las naciones de nuevos recursos económicos, para facilitarle recursos frescos para la estabilidad de dicha nación, en cambio, si una de esta naciones decide negociar con ellos, esta debe asumir una serie de normas económicas, los cuales la momento de su implementación, estas naciones, reciente sumamente pensionado y difícil y traumatizada para su gobernabilidad.

El Fondo Monetario Internacional (F.M.I.) este es un organismo financiero internacional, que funge como una entidad de servicio de créditos intervenciones, dentro de las instituciones que garantían el nuevo orden económico internacional, las cooperaciones financieras a las diferentes naciones que le soliciten su ayuda económica.

En el mercado financiero internacional, para contribuir a la estabilidad y progreso de impulsar la economía social, en América Latina, y el Caribe. Como una entidad creada para ir en ayuda de esas naciones que necesitan estabilizar su economía, en cuanto su crédito financiero y comercial, y sus obligaciones tanto nacional, como internacional.

El Fondo Monetario Internacional, es una de las entidades que funcionan como ente regulador de la economía de las naciones o países que le soliciten su mediación, por sus experiencias en los negocios y el establecimiento socio económico y políticas financieras, que desarrollen entre las nociones que se convierten en socio de dicha entidad.

Banco Mundial al igual que las otras entidades o instituciones financieras tienen el mismo propósito y objetivo, de llevar estabilidad socio económica y política financiera a las naciones que le solicitan financiamiento; esta forma parte de las instituciones que garantizan el nuevo orden económico internacional que procura, proveer de recursos económicos, para poder impulsar su desarrollo económico y además como institución financiera, tiene el elemento común de servirle a las naciones que necesitan recursos económicos para desarrollar su mercado financiero y su estabilidad como nación y su crédito tanto nacional como internacional.

Banco Agrícola de la República Dominicana

son entidades de negocios, cuyo propósito es contribuir a la reducción del impacto de los grandes acontecimientos socios económicos y políticos que se han desarrollado entre las naciones y que les ha sido imposible manejar en realidad.

Los instituciones financieras internacionales (IFI) a través del tiempo, han demostrado que son fuentes importantes para que un país se provea de recursos económicos y pueda impulsar su desarrollo.

Además tiene como elemento común, el servicio a las naciones de nuevos recursos económicos, para facilitarle recursos frescos para la estabilidad de dicha nación, en cambio, si una de esta naciones decide negociar con ellos, esta debe asumir una serie de normas económicas, los cuales la momento de su implementación, estas naciones, reciente sumamente pensionado y difícil y traumatizada para su gobernabilidad.

El Fondo Monetario Internacional (F.M.I.) este es un organismo financiero internacional, que funge como una entidad de servicio de créditos intervenciones, dentro de las instituciones que garantían el nuevo orden económico internacional, las cooperaciones financieras a las diferentes naciones que le soliciten su ayuda económica.

En el mercado financiero internacional, para contribuir a la estabilidad y progreso de impulsar la economía social, en América Latina, y el Caribe. Como una entidad creada para ir en ayuda de esas naciones que necesitan estabilizar su economía, en cuanto su crédito financiero y comercial, y sus obligaciones tanto nacional, como internacional.

El Fondo Monetario Internacional, es una de las entidades que funcionan como ente regulador de la economía de las naciones o países que le soliciten su mediación, por sus experiencias en los negocios y el establecimiento socio económico y políticas financieras, que desarrollen entre las nociones que se convierten en socio de dicha entidad.

Banco Mundial al igual que las otras entidades o instituciones financieras tienen el mismo propósito y objetivo, de llevar estabilidad socio económica y política financiera a las naciones que le solicitan financiamiento; esta forma parte de las instituciones que garantizan el nuevo orden económico internacional que procura, proveer de recursos económicos, para poder impulsar su desarrollo económico y además como institución financiera, tiene el elemento común de servirle a las naciones que necesitan recursos económicos para desarrollar su mercado financiero y su estabilidad como nación y su crédito tanto nacional como internacional.

Banco Agrícola de la República Dominicana

El Banco Agrícola de la República Dominicana, es una institución autónoma del Estado Dominicano, creada por la ley No.908 del 1 de junio de 1945, publicada en la gaceta oficial No.5269. Su nombre original de Banco Agrícola e Hipotecario fue modificado por el de Banco Agrícola e Industrial, mediante la Ley No. 1779 de fecha 11 de agosto de 1954, publicada en la Gaceta Oficial No.627. En el año 1962, se le dio el nombre de Banco Agrícola, según la Ley No. 3827 de fecha 23 de febrero de 1962.

Actualmente se rige por la Ley de Fomento Agrícola No. 6186 de fecha 12 de febrero de 1963, publicada en la Gaceta Oficial No. 8740-bis, y sus modificaciones, además regulado por la ley monetaria y financiera ley 183-02

Objetivo General

*Incentivar la producción agrícola y pecuaria, mediante la canalización de recursos financieros, para desarrollar actividades productivas en las zonas rurales; con el uso de tecnología adecuada que le permita ser competitiva.

Objetivos Específicos

*Expandir la actividad crediticia en beneficio de la agricultura y la pecuaria y otras actividades productivas que se desenvuelven en el medio rural y sub-urbano, tales como agroindustrias, comercialización agropecuaria y a productores de bienes y servicios no agropecuarios.

*Diversificar la actividad crediticia hacia el fomento de los micros, pequeñas y medianas empresas rurales y sub-urbanas, para elevar los niveles de empleo y ampliar las actividades económicas que realizan los hombres y mujeres del área rural.

*Desarrollar una política de colocación adecuada para que los préstamos otorgados sean recuperados en el tiempo previsto, de forma tal que la institución mantenga un flujo.

Bibliografias:

No hay comentarios.:

Publicar un comentario